È tempo di comprare obbligazioni?

20 ottobre 2023

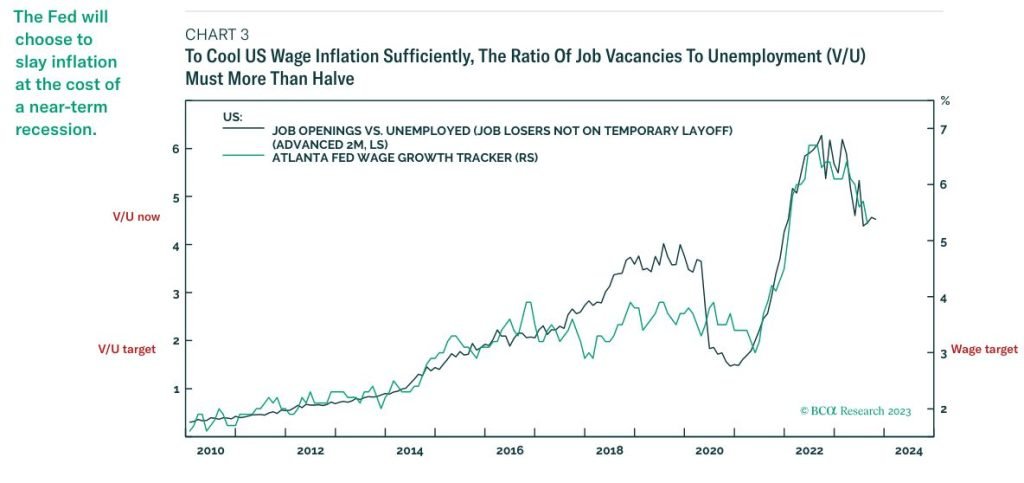

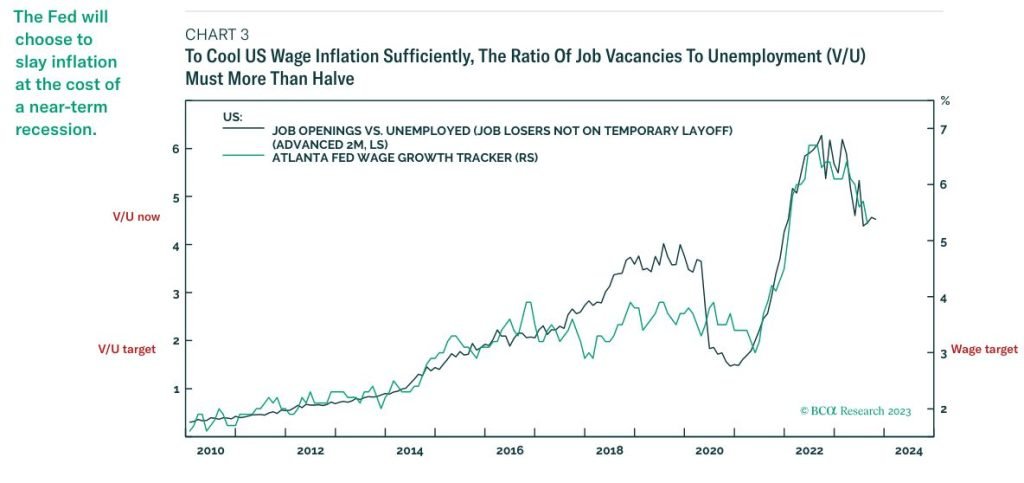

Per BCA Research è tempo di acquistare obbligazioni. Attualmente la Fed ha due grandi preoccupazioni: la prima è l’inflazione e la seconda è la rigidità del mercato del lavoro.Sul primo punto gli analisti mettono in luce come l’impennata del prezzo del petrolio, anche se di breve durata, può influenzare i prezzi e aggravare la situazione del mercato del lavoro. In questo quadro tuttavia, è da segnalare che il rialzo della materia prima potrebbe essere di breve durata in quanto la domanda globale di petrolio si riduce quando a crescita mondiale scende sotto l’1,6% (soglia piuttosto vicina).Sul fronte del mercato del lavoro, BCA evidenzia che agli estremi dell’età dei lavoratori, il tasso di partecipazione della fascia 16-25 anni resta in deficit dell’1% rispetto ai livelli pre-pandemici, mentre quello degli over 55 è in deficit dell’1,5%. Questi numeri sono rilevanti per l’inflazione dei salari, in quanto non è solo il tasso di partecipazione in senso stretto a contare (in generale tra i 25 e 55 anni supera i livelli pre-Covid dando un’idea deflazionistica dei salari), ma la distribuzione per età. Questo avviene perché la gran parte dei lavori non è fungibile in base all’età: se ciò avvenisse un lavoratore più giovane verrebbe pagato come uno più vecchio. Il picco della curva età-reddito arriva intorno ai 50 anni, riflettendo il valore dell’esperienza e della produttività.Cosa significa? Il surplus di lavoratori tra i 25 e 55 anni sarà sotto-qualificato per il deficit lasciato dagli over 55 e sovra-qualificato per coprire quello dei 16-25 anni. Questo implica un’eccedenza di posti di lavoro vacanti e una richiesta di pagamento eccessiva alle imprese per colmare gli ammanchi. Fonte: ricerca BCA ResearchBCA sottolinea l’importanza di questa informazione, in quanto il migliore indicatore anticipatore dell’inflazione salariale nel post-pandemia è il ratio tra posti vacanti e disoccupazione. Lato USA questa informazione è rappresentata meglio dal Wage Growth Tracker della Fed di Atlanta rispetto al salario orario medio. La disoccupazione è invece rappresentata meglio da coloro che hanno perso il lavoro e non sono in cassa integrazione. Il rapporto tra questi due valori dovrebbe scendere dall’attuale 4,5 a circa 2 per raffreddare l’inflazione salariale.Un crollo di questo valore può accadere in due modi:

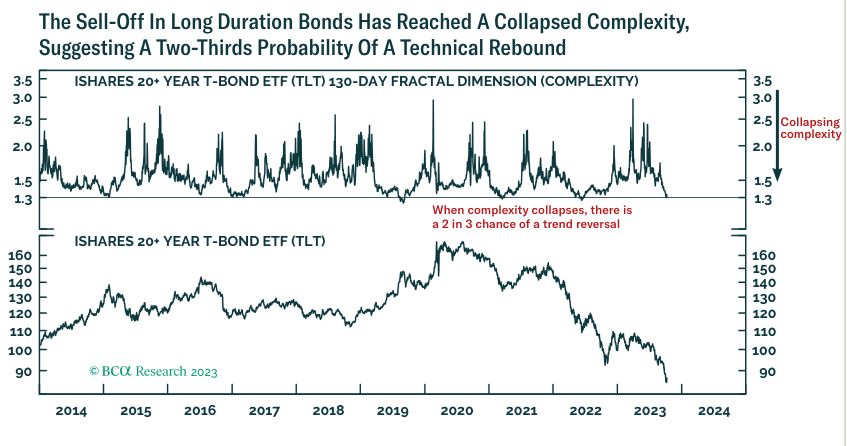

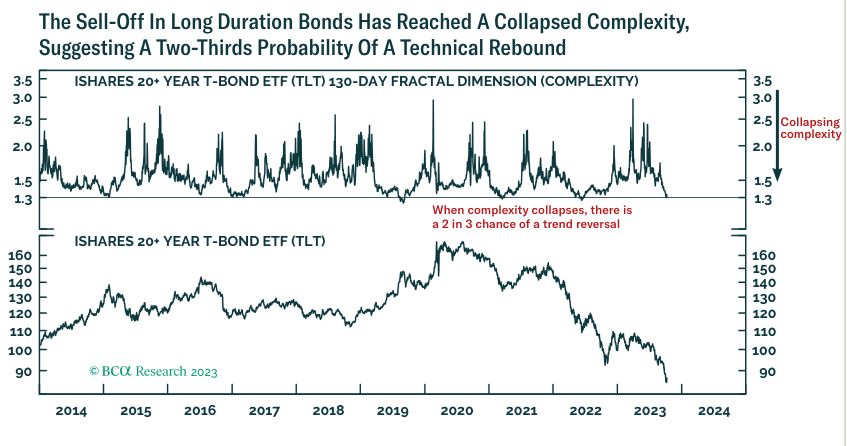

Fonte: ricerca BCA ResearchBCA sottolinea l’importanza di questa informazione, in quanto il migliore indicatore anticipatore dell’inflazione salariale nel post-pandemia è il ratio tra posti vacanti e disoccupazione. Lato USA questa informazione è rappresentata meglio dal Wage Growth Tracker della Fed di Atlanta rispetto al salario orario medio. La disoccupazione è invece rappresentata meglio da coloro che hanno perso il lavoro e non sono in cassa integrazione. Il rapporto tra questi due valori dovrebbe scendere dall’attuale 4,5 a circa 2 per raffreddare l’inflazione salariale.Un crollo di questo valore può accadere in due modi: Fonte: ricerca BCA ResearchLa Fed potrebbe quindi scegliere di abbassare l’inflazione causando una recessione di breve, ipotesi molto favorevole per i prezzi delle obbligazioni di alta qualità. Una recessione rende i bond a lunga scadenza con rendimenti vicini al 5% “un eccellente investimento strutturale”. Interessante evidenziare che solitamente il crollo della complessità di un trend di prezzo aumenta le probabilità che questo si avvicini alla fine. Il sell-off delle obbligazioni a lunga scadenza ha raggiunto il crollo della complessità a 130 giorni che ha preceduto diverse inversioni.Fonte: ricerca BCA Research

Fonte: ricerca BCA ResearchLa Fed potrebbe quindi scegliere di abbassare l’inflazione causando una recessione di breve, ipotesi molto favorevole per i prezzi delle obbligazioni di alta qualità. Una recessione rende i bond a lunga scadenza con rendimenti vicini al 5% “un eccellente investimento strutturale”. Interessante evidenziare che solitamente il crollo della complessità di un trend di prezzo aumenta le probabilità che questo si avvicini alla fine. Il sell-off delle obbligazioni a lunga scadenza ha raggiunto il crollo della complessità a 130 giorni che ha preceduto diverse inversioni.Fonte: ricerca BCA Research

Fonte: ricerca BCA ResearchBCA sottolinea l’importanza di questa informazione, in quanto il migliore indicatore anticipatore dell’inflazione salariale nel post-pandemia è il ratio tra posti vacanti e disoccupazione. Lato USA questa informazione è rappresentata meglio dal Wage Growth Tracker della Fed di Atlanta rispetto al salario orario medio. La disoccupazione è invece rappresentata meglio da coloro che hanno perso il lavoro e non sono in cassa integrazione. Il rapporto tra questi due valori dovrebbe scendere dall’attuale 4,5 a circa 2 per raffreddare l’inflazione salariale.Un crollo di questo valore può accadere in due modi:

Fonte: ricerca BCA ResearchBCA sottolinea l’importanza di questa informazione, in quanto il migliore indicatore anticipatore dell’inflazione salariale nel post-pandemia è il ratio tra posti vacanti e disoccupazione. Lato USA questa informazione è rappresentata meglio dal Wage Growth Tracker della Fed di Atlanta rispetto al salario orario medio. La disoccupazione è invece rappresentata meglio da coloro che hanno perso il lavoro e non sono in cassa integrazione. Il rapporto tra questi due valori dovrebbe scendere dall’attuale 4,5 a circa 2 per raffreddare l’inflazione salariale.Un crollo di questo valore può accadere in due modi:- Un calo dei posti vacanti, con i lavoratori delle fasce di età che mancano che rientrano nel lavoro. Ciò non sta avvenendo abbastanza velocemente;

- Un aumento della disoccupazione, vale a dire una recessione

Fonte: ricerca BCA ResearchLa Fed potrebbe quindi scegliere di abbassare l’inflazione causando una recessione di breve, ipotesi molto favorevole per i prezzi delle obbligazioni di alta qualità. Una recessione rende i bond a lunga scadenza con rendimenti vicini al 5% “un eccellente investimento strutturale”. Interessante evidenziare che solitamente il crollo della complessità di un trend di prezzo aumenta le probabilità che questo si avvicini alla fine. Il sell-off delle obbligazioni a lunga scadenza ha raggiunto il crollo della complessità a 130 giorni che ha preceduto diverse inversioni.Fonte: ricerca BCA Research

Fonte: ricerca BCA ResearchLa Fed potrebbe quindi scegliere di abbassare l’inflazione causando una recessione di breve, ipotesi molto favorevole per i prezzi delle obbligazioni di alta qualità. Una recessione rende i bond a lunga scadenza con rendimenti vicini al 5% “un eccellente investimento strutturale”. Interessante evidenziare che solitamente il crollo della complessità di un trend di prezzo aumenta le probabilità che questo si avvicini alla fine. Il sell-off delle obbligazioni a lunga scadenza ha raggiunto il crollo della complessità a 130 giorni che ha preceduto diverse inversioni.Fonte: ricerca BCA ResearchDi seguito le altre news di giornata pubblicate su FreeFinance PRO. Per riceverle in tempo reale iscriviti gratuitamente al canale Telegram.

Dichiarazioni Logan e Bostic (Fed) su inflazione, mercato del lavoro e rialzo dei rendimenti

- Lorie Logan, Presidente della Fed di Dallas, ha detto che il rialzo dei rendimenti e i recenti dati danno alla Fed il tempo di osservare i dati in arrivo prima di prendere una decisione sui tassi. Per Logan sono stati fatti progressi sul fronte dell’inflazione, anche se non si è detta sicura che scenderanno abbastanza da raggiungere il target del 2%. Inoltre, ha ribadito che il mercato del lavoro resta rigido e l’economia continua a sovraperformare. Per quanto riguarda l’aumento dei rendimenti, ha affermato che una parte è legata all’aumento dei premi a termine, mentre un’altra alla forza dei dati economici.

- Raphael Bostic, Presidente della Fed di Atlanta, ha detto che non è necessario cambiare il target del 2% dell’inflazione. Per Bostic, i prezzi possono essere controllati senza causare grandi perturbazioni sul mercato del lavoro e non ritiene che ci sia una spirale salari-prezzi. In una successiva intervista alla CNBC, ha affermato che l’inflazione sta scendendo mentre ci sono sempre più prove di un rallentamento dell’economia. In questo quadro, se i prezzi scendessero verso il 2%, potrebbero essere aperte le porte a tagli dei tassi entro fine 2024. In ogni caso, Bostic ha detto di non aspettarsi una recessione.

Decennale USA: per Morgan Stanley il 5% è un buon punto di ingresso

Sebbene al momento risultino in discesa rispetto a ieri, i rendimenti del decennale USA restano vicini alla soglia del 5%. Bloomberg riporta che secondo Morgan Stanley Investment Management questa soglia tonda di yield potrebbe essere un buon punto di ingresso per gli investitori, giudicandoli “ottimi livelli” per allungare la duration del portafoglio. Inoltre, se i rendimenti superassero il 5% ci si troverebbe in una posizione di overshoot rispetto a quello che viene giudicato il fair value dei Treasuries.Vishal Khanduja di MS ritiene che la curva dei rendimenti a 2 e 10 anni si possa irripidire fino a tornare in positivo. Tuttavia, le tempistiche affinchè ciò accada saranno probabilmente più lunghe rispetto a quanto si pensava all’inizio, con la Fed che potrebbe tagliare i tassi tra fine 2024 e inizio 2025.Fonte: Bloomberg

Risultati sondaggio Bloomberg di ottobre: migliorano le stime di crescita USA

Nell’ultimo sondaggio mensile condotto tra 74 economisti tra il 13 e il 18 ottobre da Bloomberg, sono migliorate le stime di crescita per gli Stati Uniti. Rispetto alla survey di settembre, le attese sul PIL del 3° trimestre sono passate dal 3% al 3,5% e quelle del 4° trimestre dallo 0,5% allo 0,7%. Il PCE core è invece visto al 2,6% nel 2024, mentre i principali rischi per l’economia sono la ripresa dei prestiti agli studenti, la discesa dei risparmi pandemici, i tassi elevati e lo sciopero dei lavoratori delle tre principali case automobilistiche USA. Le probabilità di recessione sono viste al 50% e la stima mediana vede una Fed che ha finito di alzare i tassi (anche se il percorso di tagli è stimato più lento nel 2024).Fonte: Bloomberg

Cina a rischio di crisi finanziaria

La Cina è sull’orlo di una crisi finanziaria? Un approfondimento è stato svolto dal Wall Street Journal, che nota come nel Paese ci sia una bolla immobiliare che si sta sgonfiando, dalle difficoltà dei Governi locali nel ripagare i debiti (undefined/1325) e un sistema bancario esposto a entrambi i problemi. Tuttavia, nel Paese il debito tende ad essere detenuto a livello domestico, mentre il Governo è dietro a gran parte del sistema finanziario. Il pericolo resta dietro l’angolo, in quanto l’entità di queste problematiche ha portato la Cina “in un territorio inesplorato”.Il FMI ha peggiorato le prospettive del Paese nel medio termine, con una crescita media a 4 anni attesa al 4% dal precedente 4,6%. Inoltre, sempre il Fondo Monetario Internazionale vede il deficit al 7,1% del PIL nel 2023 e al 7,8% nel 2028, un valore simile a quello USA.A livello locale la situazione peggiora notevolmente: le amministrazioni hanno debiti pari al 45% del PIL. Se incluse nel debito pubblico cinese, il totale arriverebbe al 149% nel 2027 (per l’Italia è al 141%). Questo mette sotto i riflettori le banche del Paese, detentrici dell’80% del debito. L’FMI ritiene che il costo della metà di ristrutturazione del debito provocherebbe oneri per 465 miliardi di dollari e taglierebbe dell’1,7% il ratio tra capitale assorbito dalle perdite e attività.Le simulazioni di stress test dell’FMI prendono in considerazione una crescita dell’1% per tre anni e una flessione del valore degli immobili. Le banche cinesi vedrebbero i coefficienti patrimoniali scendere dall’11% del 2022 al 7,1% del 2025.Se le perdite sui prestiti aumentano, le banche tendono a concedere meno denaro: i governi locali, non potendo chiedere finanziamenti, riducono investimenti e spesa pubblica, facendo contrarre ulteriormente la crescita e il valore degli immobili. Per Logan Wright di Rhodium Group, una crisi finanziaria in Cina arriverebbe nel momento in cui gli investitori scoprissero che Pechino non sostenesse più implicitamente gli asset. Ciò provocherebbe un riprezzamento dei rischi da parte dei mercati.

Le trimestrali del giorno

Trimestrale CSX

- Ricavi: 3,572 miliardi di dollari su previsioni a 3,554 miliardi (dati Refinitiv)

- EPS: 0,42 dollari, attese a 0,43 dollari (dati Refinitiv)

- EBITDA: 1,694 miliardi di dollari, consensus a 1,725 miliardi (dati Refinitiv)

- Margine lordo: 59,66%, stime a 36,67% (dati Refinitiv)

- Su base annuale le spese sono cresciute del 2%, attestandosi a 2,277 miliardi di dollari

- Per il 2023 la società stima ricavi per tonnellata in crescita a una cifra bassa. Il pricing riflette l’ambiente di inflazione più alta e i ricavi dell’intero anno sono influenzato dalla riduzione dello stoccaggio intermodale e dai prezzi del carbone più bassi. La società continuerà a focalizzarsi sui miglioramenti dell’efficienza per contrastare le pressioni inflazionistiche. Inoltre, il Capex dovrebbe attestarsi sui 2,3 miliardi di dollari

Trimestrale American Express

- Ricavi: 15,381 miliardi di dollari su attese a 15,362 miliardi (dati Refinitiv)

- EPS: 3,3 dollari contro previsioni a 2,94 dollari (dati Refinitiv)

- Il reddito netto da interessi è stato pari a 3,4 miliardi di dollari (+33% a/a)

- La spesa delle carte di credito è cresciuta del 7% a/a a 420,2 miliardi di dollari, in particolare gli acquisti nel comparto viaggi e intrattenimento sono salite del 13%.

- Millennial e Gen Z hanno costituito la coorte di crescita più ampia, segnando un +18% nella spesa negli USA rispetto a un anno prima. Inoltre la domanda per i prodotti premium del gruppo è rimasta alta

- Le spese consolidate sono salite del 7% a 11 miliardi di dollari

- Gli accantonamenti per perdite su crediti sono stati di 1,2 miliardi di dollari a livello consolidato, in aumento rispetto i 778 milioni di un anno fa

- Il gruppo si aspetta una crescita dei ricavi tra il 15% e il 17% ed EPS tra 11 e 11,40 dollari nel 2023

- Per i periodi successivi al 2024, American Express si aspetta una crescita del fatturato di oltre il 10% e degli EPS nei “mid-teens”

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo ?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

ISCRIVITI SUBITO