Eurozona: 3 fattori che complicano le prospettive economiche

04 ottobre 2023

L’economia dell’Eurozona resta fragile, con le probabilità di recessione a un anno che secondo Refinitiv si aggirano intorno al 45%. Una ricerca di Gavekal mette in evidenza tre forze esterne che potrebbero compromettere ulteriormente la crescita dell’area, vediamole nello specifico: Per Gavekal Research, questi tre elementi stanno aumentando l’inasprimento finanziario, ritardando il processo disinflazionistico. L’opinione degli esperti è che tale situazione spinga gli investitori a sottopesare le azioni e a mantenere corta la duration nel mercato obbligazionario.Fonte: Gavekal Research

Per Gavekal Research, questi tre elementi stanno aumentando l’inasprimento finanziario, ritardando il processo disinflazionistico. L’opinione degli esperti è che tale situazione spinga gli investitori a sottopesare le azioni e a mantenere corta la duration nel mercato obbligazionario.Fonte: Gavekal Research

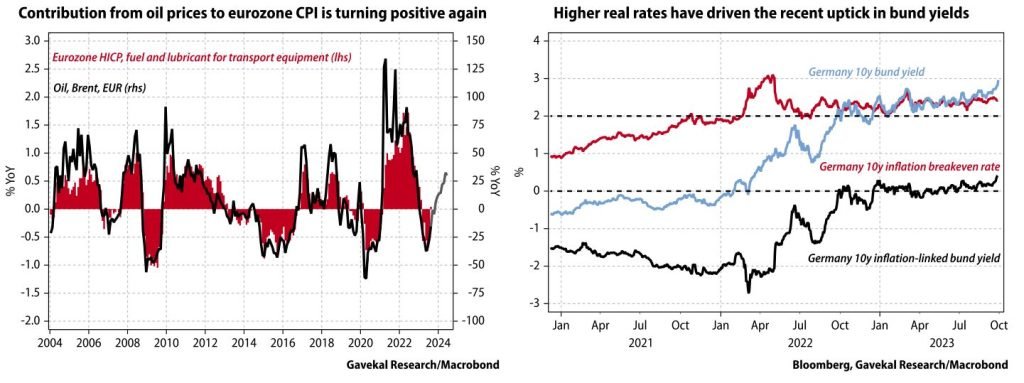

- L’aumento dei prezzi del petrolio, che è destinato a tornare ad alimentare l’inflazione;

- La perdita di valore dell’euro contro il dollaro USA, con il cambio EUR/USD che dall’area di 1,13 raggiunta a metà luglio è passato alla zona di 1,05. La svalutazione della moneta unica è negativa per il blocco, che è un importatore netto di energia (con le commodities tipicamente quotate in dollari). Un aiuto non è arrivato dall’export, visto che gli analisti mostrano come l’euro è salito dell’1% rispetto ad un paniere di valute che rappresentano i mercati per i beni industriali europei.

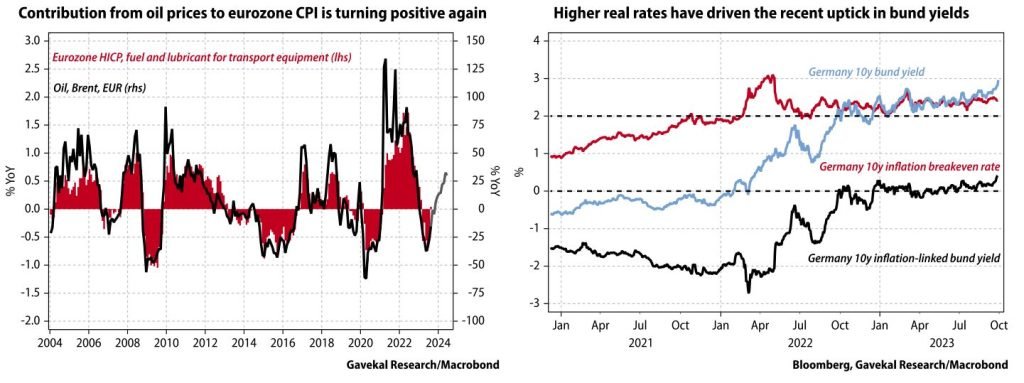

- Vi è inoltre la possibilità di un effetto contagio da parte dei rendimenti dei titoli di Stato USA. Questo potrebbe essere uno dei motivi della salita degli yield del Bund, che di recente hanno raggiunto i livelli più alti da giugno 2011. Un altro motivo dell’aumento dei rendimenti potrebbe essere dovuto all’opinione degli investitori che la BCE adotti un atteggiamento più hawkish nei prossimi meeting.

Per Gavekal Research, questi tre elementi stanno aumentando l’inasprimento finanziario, ritardando il processo disinflazionistico. L’opinione degli esperti è che tale situazione spinga gli investitori a sottopesare le azioni e a mantenere corta la duration nel mercato obbligazionario.Fonte: Gavekal Research

Per Gavekal Research, questi tre elementi stanno aumentando l’inasprimento finanziario, ritardando il processo disinflazionistico. L’opinione degli esperti è che tale situazione spinga gli investitori a sottopesare le azioni e a mantenere corta la duration nel mercato obbligazionario.Fonte: Gavekal ResearchDi seguito le altre news di giornata pubblicate su FreeFinance PRO. Per riceverle in tempo reale iscriviti gratuitamente al canale Telegram.

Petrolio: Russia e Arabia Saudita intenzionate a mantenere i tagli volontari fino a fine anno

Bloomberg riporta che Russia e Arabia Saudita hanno comunicato di essere intenzionate a mantenere fino a fine anno i tagli volontari all’offerta, che contano rispettivamente per 300mila e 1 milione di barili al giorno. Secondo JP Morgan tuttavia, è iniziata la distruzione della domanda, con i costi del carburante che penalizzano i consumatori. In un’intervista a Bloomberg TV Hardeep Puri, Ministro del Petrolio dell’India, ha detto che per essere positivo per l’economia il prezzo del petrolio dovrebbe arrivare a 80 dollari al barile.

Lagarde (BCE) ribadisce necessità di mantenere i tassi elevati

Christine Lagarde, Presidente della BCE, ha detto ribadito che i tassi rimarranno elevati per tutto il tempo necessario al fine di contenere l’inflazione.

USA: l'aumento dei rendimenti mette sotto pressione il soft landing

La salita dei rendimenti sta mettendo a rischio la possibilità di soft landing negli USA, con lo yield del decennale che ha raggiunto valori che non si vedevano dal 2007. Le cause potrebbero essere due: le migliori prospettive di crescita negli Stati Uniti e il timore che gli investitori non riescano ad assorbire l’enorme ammontare di debito. Tuttavia non è ancora chiaro il motivo, elemento che sta facendo salire il premio a termine (compenso richiesto dall’investitore per accorparsi il rischio che i tassi di interesse possano cambiare durante la vita dell’obbligazione).Di conseguenza, chi contrae un mutuo deve pagare di più, in quanto gli investitori chiedono un compenso maggiore per tenere bloccato il loro denaro per periodi più lunghi. Inoltre è possibile che si debba affrontare una maggiore volatilità dell’inflazione nei prossimi anni, specie se molte delle forze che hanno sostenuto il regime di tassi e prezzi bassi post 2009 si invertissero. Con una maggiore crescita futura, è poi possibile che la domanda di Treasury si indebolisca. Tutti questi fattori creano incertezza nel mercato dei bond.L’aumento dei rendimenti è negativo anche per gli USA stessi per via del maggior costo del debito. Su questo tema, un altro fattore che mette pressione rialzista ai tassi secondo Torsten Slok di Apollo sono i 7.600 miliardi di dollari di debito USA in scadenza entro i prossimi 12 mesi, pari al 31% del totale del debito a stelle e strisce. Per Goldman Sachs, un proseguimento del processo di inasprimento delle condizioni finanziarie cominciato a fine luglio provocherebbe una riduzione dell’output economico dell’1% nel 2024.Un’altra domanda da porsi è da dove deriva la forza dei consumi USA in un contesto di aumenti dei tassi aggressivi della Fed: se il motivo è l’aumento del tasso neutrale allora la Federal Reserve dovrà mantenere più alti i tassi, se invece la spiegazione è il ritardo della trasmissione della politica monetaria, allora l’economia potrebbe rallentare.Fonte: WSJ, Apollo Academy

Italia: possibili entrate basse da tassa su extra-profitti

Secondo quanto riportato da Reuters, dopo le ultime modifiche (undefined/1122) l’Italia rischia di incassare ben poco dalla tanto discussa tassa sugli extra-profitti delle banche. Le fonti sentite dall’agenzia di stampa hanno affermato che in assenza di previsioni sui livelli di capitale e di politiche di distribuzione, sarà difficile per gli istituti di credito giustificare agli azionisti il pagamento dell’imposta. Questo farebbe quindi propendere per l’accantonamento a riserva e spingere a buyback più consistenti nel tempo per compensare gli azionisti.

Centeno (BCE): il rialzo dei tassi potrebbe essere concluso

Mario Centeno, Presidente della Banca centrale portoghese, ha detto che la BCE ha probabilmente concluso il percorso di aumento dei tassi in quanto l’inflazione sta scendendo più velocemente rispetto a quanto è salita.

Dichiarazioni de Guindos (BCE) su ritardi effetti politica monetaria

Luis de Guindos, Vicepresidente della BCE, ha detto che buona parte dell’effetto dei rialzi dei tassi della BCE deve ancora manifestarsi nell’economia. De Guindos ha evidenziato che la crescita economica potrebbe restare debole per i prossimi mesi: nel dettaglio, l’impatto su PIL e prezzi è stimato sui 2 punti percentuali nel periodo 2023-2025. Il mercato del lavoro dovrebbe continuare ad essere resiliente e i relativi costi stanno contribuendo sempre di più all’inflazione domestica.

USA: da occupazione ADP segnali di raffreddamento del mercato del lavoro

A settembre, l’occupazione ADP statunitense si è attestata 89mila unità, sotto le 153mila attese da Reuters e le 180mila precedenti (rivisto da 177mila). Il dato mostra come le aziende statunitensi abbiano aggiunto il minor numero di lavori da inizio 2021 e fornisce segnali che il mercato del lavoro si sta iniziando a raffreddare. Nela Richardson, Capoeconomista di ADP, ha detto che nel mese si è assistito ad un marcato calo dei posti di lavoro e ad un costante calo dei salari negli ultimi 12 mesi. Il report evidenzia anche che la paga di chi mantiene il suo lavoro è salita del 5,9% a/a, segnando il 12esimo calo consecutivo. Per chi cambia occupazione invece la crescita è stata del 9%, sotto il 9,7% di agosto.

USA: tassi sui mutui a 30 anni ai massimi da novembre 2020, richieste di mutuo per l'acquisto di una casa ai minimi dal 1995

Stando agli ultimi dati della Mortgage Bankers Association, i tassi ipotecari USA a 30 anni hanno raggiunto il record da novembre 2000 attestandosi al 7,53%. Al contempo, l’indice che misura le richieste di mutui per l’acquisto di una casa è arrivato ai minimi dal 1995, a 136,6 punti.

Dichiarazioni Herodotou (BCE) su effetti politica monetaria

Constantinos Herodotou, Presidente della Banca centrale di Cipro, ha detto che la politica monetaria della BCE si sta rivelando efficace nel contenere l’inflazione. Per Herodotou, l’istituto centrale sta riuscendo a mantenere ancorate le aspettative di inflazione a lungo termine. Tuttavia, ci sono delle incertezze derivanti dall’aumento dei prezzi dell’energia e dagli elevati salari e margini di profitto.

Le azioni sotto la lente

- JP Morgan ha alzato il target sulle azioni Intesa Sanpaolo da 3,2 a 3,3 euro

- Jefferies ha migliorato il prezzo obiettivo su ENI da 18 a 19 euro

- La Securities and Exchange Commission ha chiesto ad un giudice federale di respingere la mozione di Coinbase che chiedeva di archiviare l’azione legale dell’autorità di vigilanza, in quanto quest’ultima avrebbe abusato della sua discrezionalità. Inoltre, la SEC ha spiegato ancora l’argomentazione secondo cui ogni emittente di asset crypto ha invitato gli investitori (inclusi quelli presenti sulla piattaforma di Coinbase) ad “aspettarsi che l’investimento fosse aumentato sulla base del piano ampiamente diffuso dall’emittente per sviluppare e mantenere il valore dell’asset”. Per la SEC l’exchange ha sbagliato a basarsi su una recente sentenza che stabiliva che Ripple Labs non avrebbe violato la legge federale sui titoli vendendo il token XRP su Borse pubbliche.

- Shore Capital ha migliorato il rating su Carnival da sell a hold

- UBS ha alzato il target su ENI da 16,5 a 17,5 euro

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo ?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

ISCRIVITI SUBITO