Focus sul mercato obbligazionario: come si stanno muovendo gli asset manager

21 agosto 2023

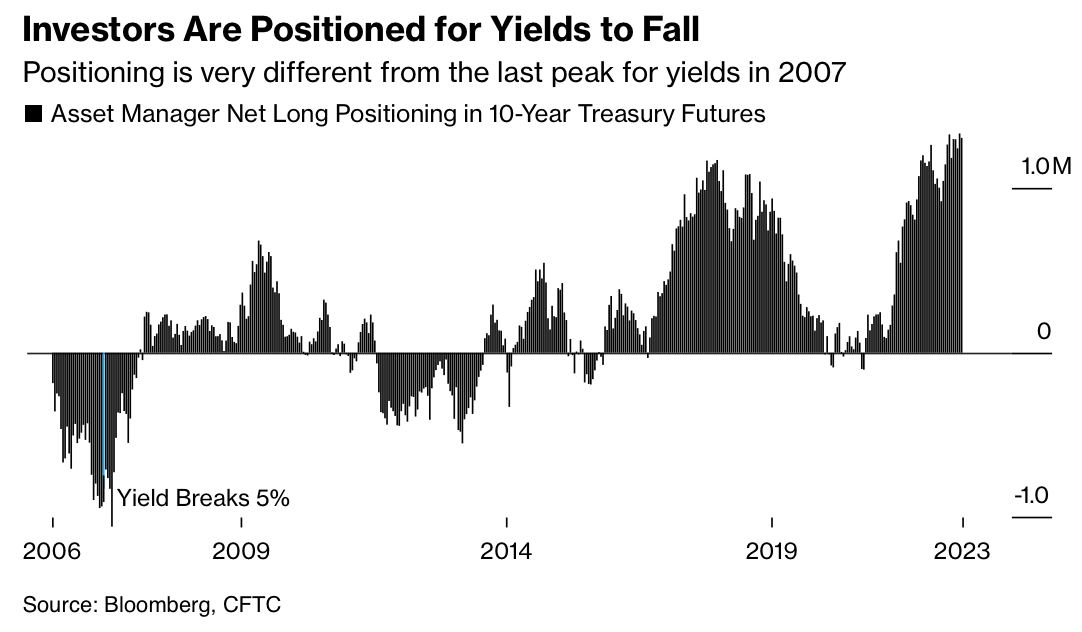

Convinti che una recessione negli Stati Uniti fosse vicina, alcuni dei più importanti asset manager del mondo hanno fatto il pieno di titoli di Stato quest'anno con una strategia che si sta rivelando inefficace, costringendoli a rendimenti inferiori alla media. La scorsa settimana è stata particolarmente dolorosa perchè il rendimento annuo dei titoli di Stato statunitensi è sceso in rosso, riflettendo l'opinione che i tassi d'interesse potrebbero essere elevati per gli anni a venire e che l'economia sarà in grado di sostenerli. Bob Michele, CIO per il reddito fisso di J.P. Morgan AM, uno dei tori obbligazionari più importanti, non si lascia scoraggiare: la sua strategia consiste nell'acquistare ogni calo dei prezzi delle obbligazioni. Il fondo di punta della società, il Global Bond Opportunities Fund, è sceso dell'1,5% nell'ultimo mese e ha battuto solo il 35% dei suoi omologhi quest'anno, rispetto all'83% degli ultimi cinque, secondo i dati Bloomberg.

Altri, tra cui Allianz Global Investors, Abrdn Investments, Columbia Threadneedle Investments e DoubleLine Capital, ritengono che l'economia stia appena iniziando ad assorbire l'impatto di cinque punti percentuali di rialzo dei tassi della Federal Reserve. La curva dei rendimenti profondamente invertita, immancabilmente foriera di recessione, avvalora questa tesi. "Non pensiamo che questa volta sia diverso", ha detto Michele. "Ma dal primo rialzo dei tassi alla recessione potrebbe passare del tempo. Continuiamo a vedere una lista crescente di indicatori che si attestano su questi livelli solo se l'economia statunitense è già in recessione o sta per entrare in recessione". Eppure l'economia statunitense continua a sfuggire alla recessione. La crescita sta accelerando e vengono creati nuovi posti di lavoro. I consumatori sono resistenti. Persino il personale della banca centrale statunitense non prevede più una recessione. Mentre tengono d'occhio la recessione, i tori dei titoli obbligazionari stanno sottoperformando e cercano modi per attutire le perdite.

Per chi gestisce un fondo obbligazionario puro, esistono diverse leve per scommettere sulla crescita economica o contro di essa. Una scommessa contro la crescita consisterebbe nell'aumentare la duration, una misura della sensibilità ai tassi d'interesse, e vendere gli asset più rischiosi, come il credito ad alto rendimento, che potrebbero subire perdite a causa di insolvenze societarie in caso di recessione. Nonostante sia un toro delle obbligazioni, Gene Tannuzzo di Columbia Threadneedle ha ridotto la duration da luglio, quando la curva dei rendimenti si è profondamente invertita, spostandosi verso i Treasury a più breve scadenza. Il fondo Strategic Income Fund che aiuta a gestire è salito del 2,8% quest'anno, battendo l'82% dei concorrenti, secondo i dati Bloomberg. "I giorni migliori per le obbligazioni sono davanti a noi mentre la Fed si avvicina alla fine della sua campagna di rialzo dei tassi", ha affermato Tannuzzo. I gestori di Abrdn e Allianz hanno invece posizioni sovrappesate sulla duration.

Anche DoubleLine ha aumentato di recente le allocazioni di obbligazioni a lunga scadenza, ma le ha compensate con debito societario a breve scadenza. "Non pensiamo di sbagliarci", ha dichiarato Mike Riddell, gestore di portafoglio di Allianz, che è long duration dalla metà del 2022. "Siamo rimasti long duration. Non crediamo che tutte le strette monetarie non avranno alcun impatto sulla crescita". In effetti i modelli storici suggeriscono che i rialzi dei tassi portano più spesso al crollo delle economie. L'ex vicepresidente della Fed Alan Blinder ha studiato 11 strette di politica monetaria dal 1965 al 2022 e ha scoperto che quattro si sono concluse con un atterraggio morbido, con un'inflazione stabile o inferiore, e le altre con un atterraggio duro. Kathryn Kaminski, chief research strategist e portfolio manager di AlphaSimplex pensa invece che i tassi rimarranno elevati ed è posizionata short: "Se l'inflazione si mantiene all'incirca al livello attuale e i tassi rimangono al livello attuale, non ha senso tenere la liquidità investita a lungo termine - senza premio per il rischio - su questi asset.

Se i tassi non scendono abbastanza velocemente, il reddito fisso a lungo termine deve scendere di valore. È questo che il mercato sta sottovalutando". Al contrario, Bob Michele di JPMorgan è convinto che i rendimenti obbligazionari scenderanno una volta che la Fed avrà terminato il suo ciclo di inasprimento, molto prima del primo taglio dei tassi: "Sia che l'economia statunitense entri in recessione o in un atterraggio morbido, il mercato obbligazionario si riprende dopo l'ultimo rialzo dei tassi. La Fed potrebbe mantenere i tassi a questi livelli per un po' di tempo, ma la crescita e la pressione inflazionistica continuano a rallentare".

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo ?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

ISCRIVITI SUBITO