Goldman: outlook rialzista sul credito USA

21 aprile 2023

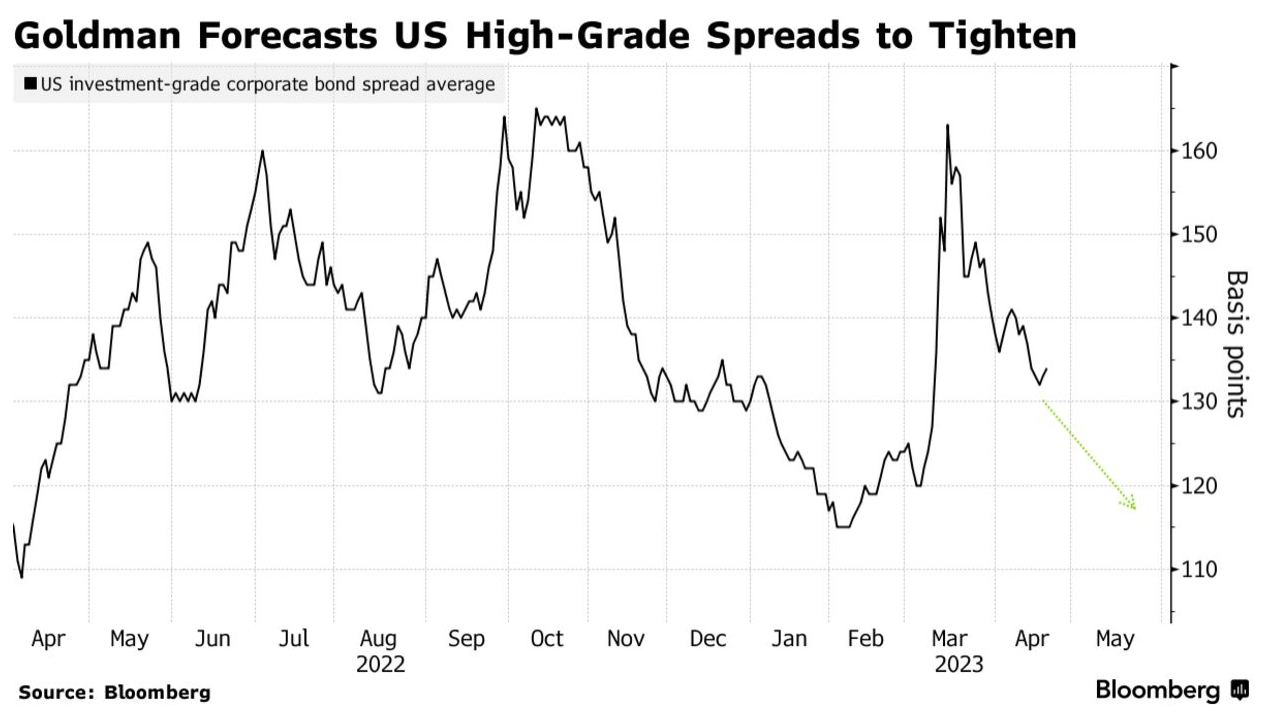

Goldman Sachs mantiene un outlook rialzista sul credito statunitense, affermando che le aziende possono sopportare l'inasprimento degli standard di prestito derivante dai fallimenti bancari di marzo. Gli Stati Uniti dipendono meno dalle banche per il capitale rispetto ad altri Paesi, quindi l'inasprimento delle condizioni di prestito potrebbe avere un impatto minore del previsto. Gli strategist di Goldman Sachs ritengono che le grandi aziende ad alto rating possano adattarsi a questi standard di prestito grazie alla loro flessibilità finanziaria. Prevedono che i premi per i titoli investment-grade statunitensi si restringeranno a 117 punti base entro la fine di giugno e che gli spread dei titoli spazzatura scenderanno a 400 punti base. Le loro previsioni sono sostenute dalla convinzione che gli Stati Uniti possano evitare una recessione nei prossimi 12 mesi e che la Federal Reserve sospenderà i rialzi dei tassi di interesse dopo l'aumento di un quarto di punto base di maggio. Tuttavia, il team di asset allocation globale di Citigroup rimane sottopeso sul credito investment-grade e high-yield statunitense, avvertendo che non si può ancora escludere una contrazione del credito negli Stati Uniti.

Commento: ne abbiamo parlato anche ieri durante il webinar (https://youtu.be/64MdaWQ7mr0): le condizioni di credito bancario statunitense sono scese ai livelli della pandemia e le banche centrali stanno spingendo le banche ad essere sempre più caute nell’erogazione del credito. Secondo JPM questo porterà ad una maggiore probabilità di recessione. Oggi vediamo invece un parere contrario di Goldman. Le due view possono in effetti coesistere: le grandi aziende ben capitalizzate e con alto rating potrebbero non subire alcun danno nel breve dato che effettivamente dipendono poco dai prestiti, le piccole invece avranno qualche problema in più e questo potrebbe in effetti inasprire la recessione o renderla più probabile, solo a quel punto avrà un impatto sulle aziende più capitalizzate.

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo ?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

ISCRIVITI SUBITO