Le materie prime potrebbero brillare nel 2024?

15 novembre 2023

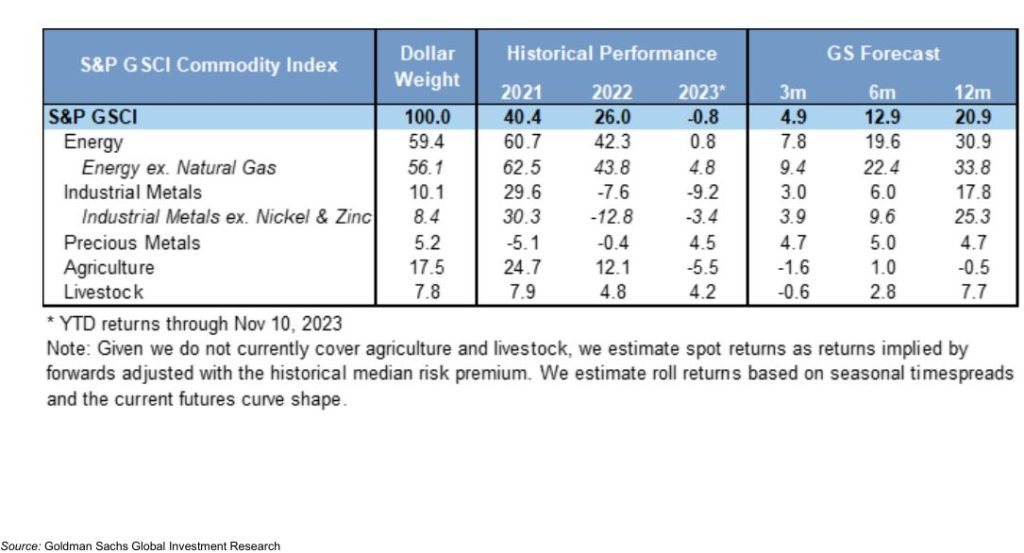

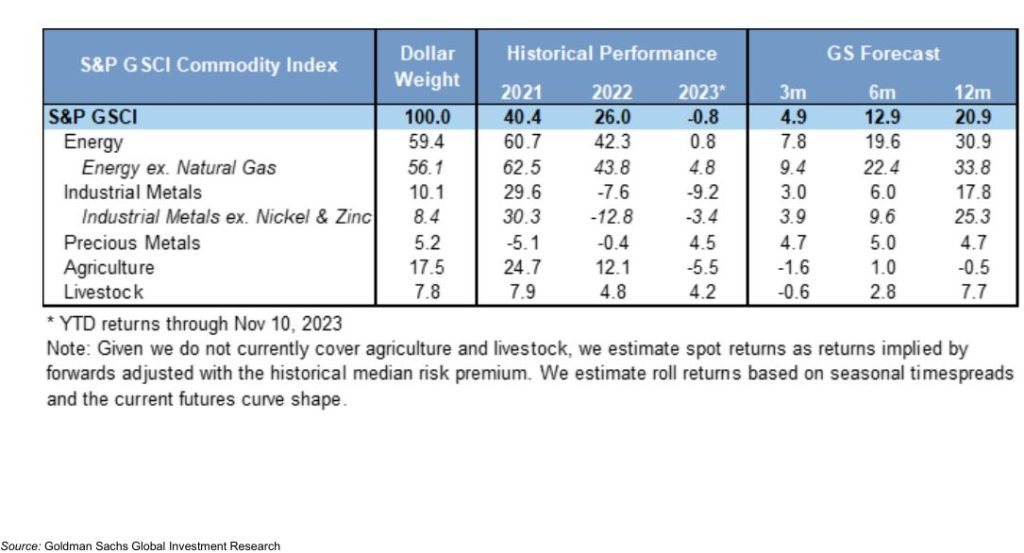

Goldman Sachs ritiene che le materie prime possano brillare nel 2024, con un total return a 12 mesi dell’S&P GSCI stimato al 21%. Gli analisti ritengono che questo possa avvenire essenzialmente per tre ragioni: Fonte: ricerca Goldman Sachs

Fonte: ricerca Goldman Sachs Fonte: ricerca Goldman Sachs

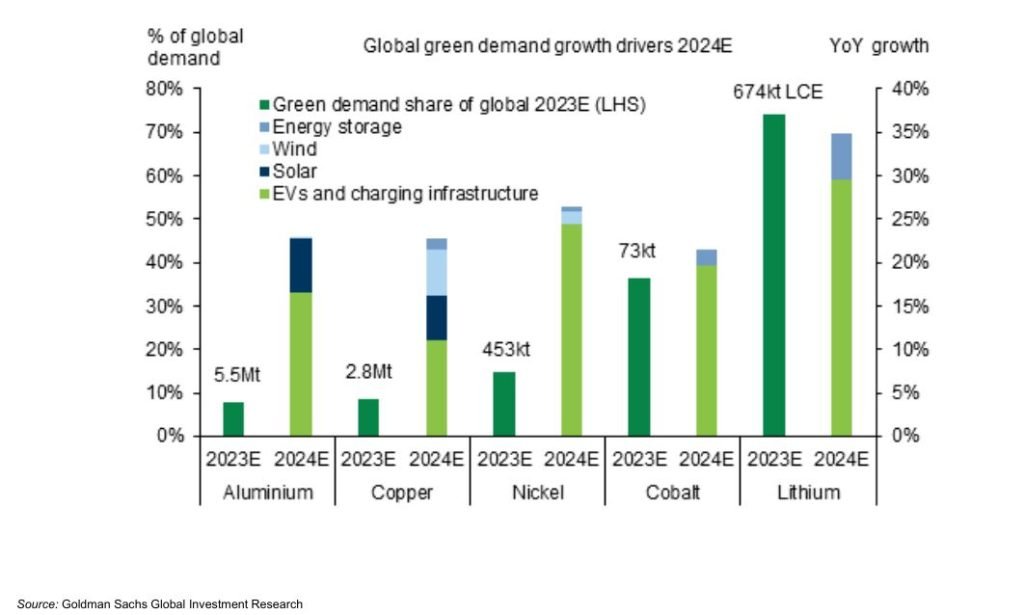

Fonte: ricerca Goldman Sachs Fonte: ricerca Goldman SachsIn un focus sui metalli, Goldman Sachs evidenzia che a supportare il deficit globale di alluminio nel corso del 2024 saranno le crescenti importazioni dalla Cina e il minore destocking dei mercati sviluppati. Sul rame sono viste scorte basse, un equilibrio tra le importazioni cinesi e l’offerta e un picco di quest’ultima all’orizzonte. Infine, per quanto riguarda l’oro i ribassi sono limitati dalla domanda dei mercati emergenti. Rischi al rialzo sono visti anche per via dei pericoli relativi alla crescita dei Paesi sviluppati.Fonte: ricerca Goldman Sachs

Fonte: ricerca Goldman SachsIn un focus sui metalli, Goldman Sachs evidenzia che a supportare il deficit globale di alluminio nel corso del 2024 saranno le crescenti importazioni dalla Cina e il minore destocking dei mercati sviluppati. Sul rame sono viste scorte basse, un equilibrio tra le importazioni cinesi e l’offerta e un picco di quest’ultima all’orizzonte. Infine, per quanto riguarda l’oro i ribassi sono limitati dalla domanda dei mercati emergenti. Rischi al rialzo sono visti anche per via dei pericoli relativi alla crescita dei Paesi sviluppati.Fonte: ricerca Goldman Sachs

Fonte: ricerca Goldman Sachs

Fonte: ricerca Goldman Sachs- La prima è di natura ciclica e implica un minore effetto negativo delle condizioni finanziarie, una ripresa del settore manifatturiero ed una resistenza di quello dei servizi;

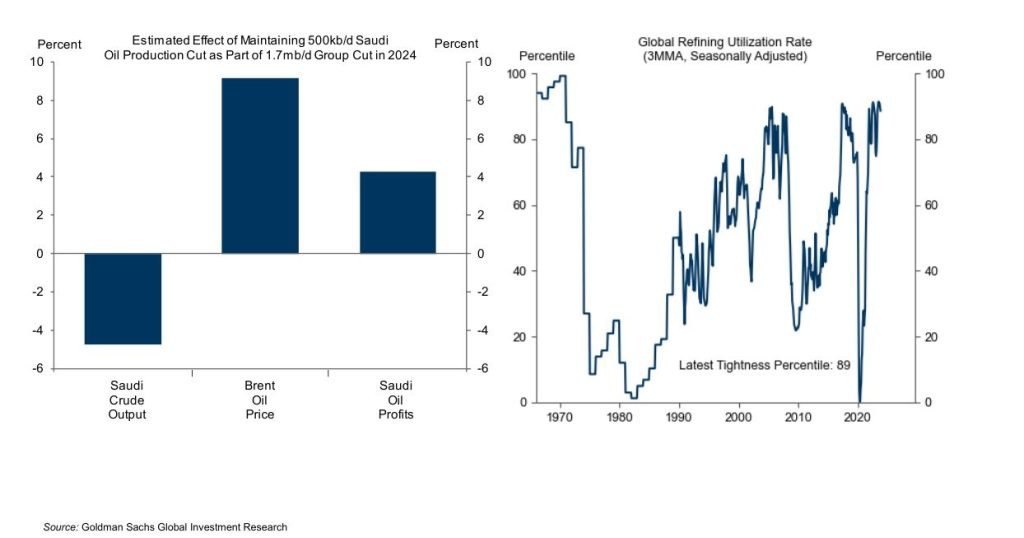

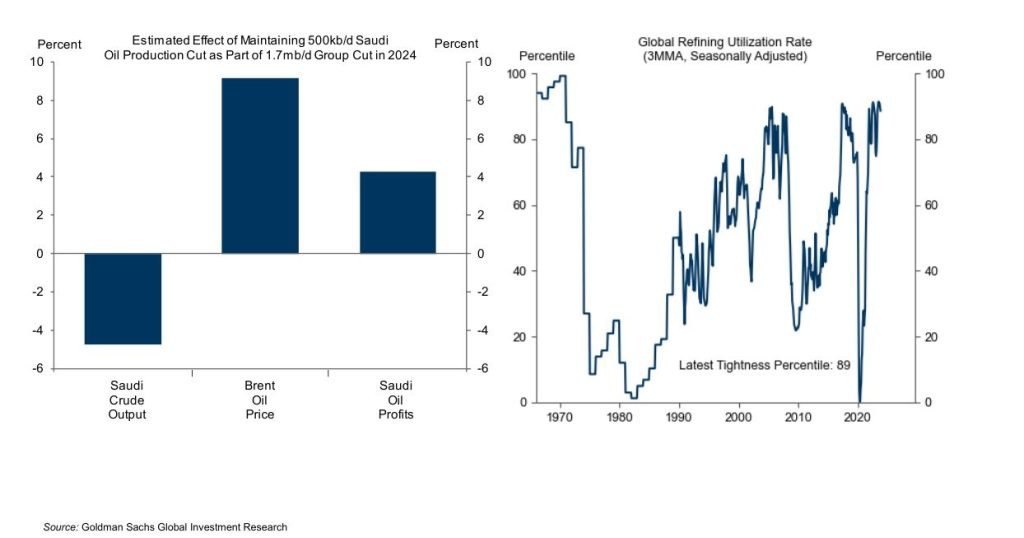

- Il secondo motivo risiede nel supporto strutturale dell’OPEC e dalla rigidità degli impianti di raffinazione. In particolare, gli esperti vedono un mercato petrolifero in irrigidimento nel corso del 2024, ma con una significativa capacità di riserva. Le stime sono per un petrolio Brent in un range compreso tra gli 80 e i 100 dollari al barile. In generale, il deficit sarà sostenuto dalla domanda solida, dalle forniture basse dell’OPEC e dal rallentamento di quelle USA. Per quanto riguarda il gas naturale, GS ritiene che in condizioni climatiche normali l’Europa possa bilanciare i prezzi attuali, mentre quelli USA virano al ribasso. La domanda per l’industria mostra segnali di recupero, ma il clima e la conservazione di energia guideranno i bilanciamenti invernali.

Fonte: ricerca Goldman Sachs

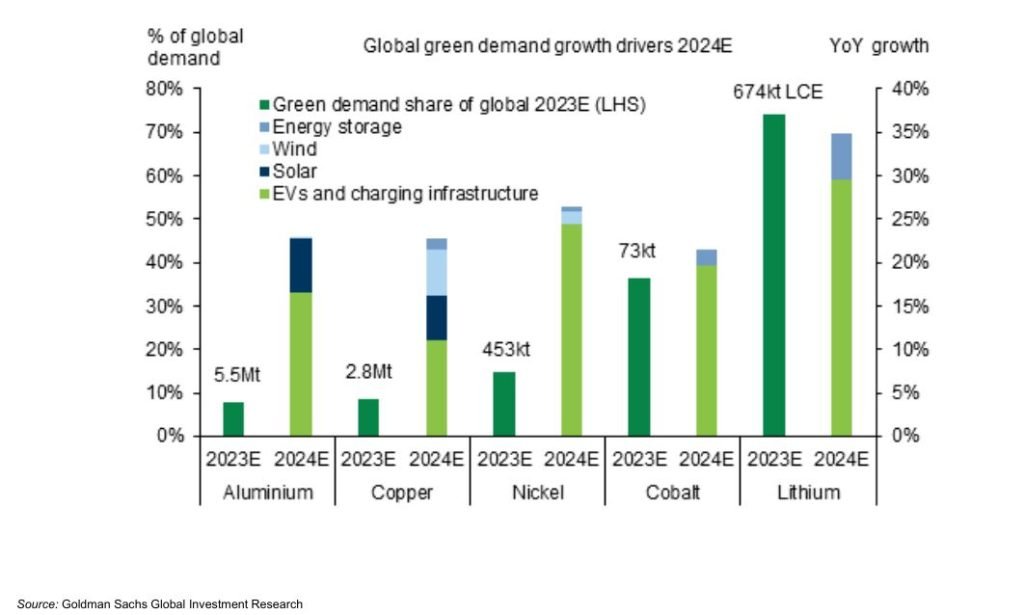

Fonte: ricerca Goldman Sachs- La terza ragione per essere ottimisti va ricercata nella domanda per i cosiddetti “green metals”.

Fonte: ricerca Goldman SachsIn un focus sui metalli, Goldman Sachs evidenzia che a supportare il deficit globale di alluminio nel corso del 2024 saranno le crescenti importazioni dalla Cina e il minore destocking dei mercati sviluppati. Sul rame sono viste scorte basse, un equilibrio tra le importazioni cinesi e l’offerta e un picco di quest’ultima all’orizzonte. Infine, per quanto riguarda l’oro i ribassi sono limitati dalla domanda dei mercati emergenti. Rischi al rialzo sono visti anche per via dei pericoli relativi alla crescita dei Paesi sviluppati.Fonte: ricerca Goldman Sachs

Fonte: ricerca Goldman SachsIn un focus sui metalli, Goldman Sachs evidenzia che a supportare il deficit globale di alluminio nel corso del 2024 saranno le crescenti importazioni dalla Cina e il minore destocking dei mercati sviluppati. Sul rame sono viste scorte basse, un equilibrio tra le importazioni cinesi e l’offerta e un picco di quest’ultima all’orizzonte. Infine, per quanto riguarda l’oro i ribassi sono limitati dalla domanda dei mercati emergenti. Rischi al rialzo sono visti anche per via dei pericoli relativi alla crescita dei Paesi sviluppati.Fonte: ricerca Goldman SachsDi seguito le altre news di giornata pubblicate su FreeFinance PRO. Per riceverle in tempo reale iscriviti gratuitamente al canale Telegram.

Commenti Goolsbee (Fed) all'inflazione di ottobre

Austan Goolsbee, Presidente della Fed di Chicago, ha detto che gli ultimi dati sull’inflazione USA sono positivi, anche se la strada per il ritorno al 2% è ancora lunga. Secondo Goolsbee, per avere ulteriori progressi positivi sul dato si dovrà vedere cosa avviene sull’inflazione abitativa. Per via delle numerose incertezze sulle prospettive economiche, il Governatore della Federal Reserve di Chicago ritiene che i funzionari debbano concentrarsi sulle rilevazioni relative ai prezzi.

Migliore l'inflazione inglese a ottobre

Scende l’inflazione inglese ad ottobre: la rilevazione headline si è attestata al 4,6%, sotto le stime Reuters al 4,8% a/a e al precedente 6,7%. Il dato core è stato invece pari al 5,7%, anche in questo caso inferiore al consensus al 5,8% e al precedente 6,1%. Per l’indice dei prezzi al consumo britannico, quella di oggi è la misurazione più bassa degli ultimi due anni. Oltre a ciò, la flessione di 2,1 punti percentuali è la più forte dal 1992. L’Office for National Statistics ha evidenziato che il maggior freno di questo mese è relativo ai prezzi degli alimenti e delle bevande non alcoliche.

La Berkshire Hathaway di Warren Buffett taglie le posizioni su diverse blue chip USA, ecco quali

Nell’ultimo documento 13F rilasciato alla SEC da parte della Berkshire Hathaway di Warren Buffett, emerge come la società abbia eliminato le sue partecipazioni in diverse blue chip USA tra cui General Motors e Johnson & Johnson. Oltre a questo, sono state cedute posizioni minoritarie in P&G, Mendelez, UPS e tagliate alcune tra cui Amazon, Chevron e HP. Da gennaio a settembre, Berkshire ha venduto azioni per 23,6 miliardi di dollari, acquistandone per altri 48,9 miliardi. Alla fine del 3° trimestre, il portafoglio è concentrato su Apple, Bank of America, American Express, Coca Cola e Chevron.Fonte: Wall Street Journal

Titoli di Stato: per i Governi in arrivo un conto da 2.000 miliardi di dollari in interessi

Un’analisi di Teal Insights sulla base dei dati del Fondo Monetario Internazionale e da uno studio separato di Fitch emerge come per i Governi che si sono fortemente indebitati nel corso degli ultimi anni sta arrivando un conto piuttosto salato a causa dell’aumento dei rendimenti. Nel dettaglio, la spesa per interessi nel 2023 potrebbe essere di 2.000 miliardi di dollari, il 10% in più rispetto al 2022. Nel 2027 questo numero potrebbe crescere fino a 3.000 miliardi. Come evidenzia il Wall Street Journal, in un contesto di crescente incertezza geopolitica (e quindi una tendenza a maggiori spese militari) questo potrebbe portare i vari Paesi ad alzare le tasse, tagliare la spesa o continuare a gestire i deficit in crescita. A livello di singole Nazioni gli USA dovrebbero pagare circa un terzo degli interessi sui titoli di Stato a livello globale (708 miliardi di dollari), seguono India con 196 miliardi di dollari, Cina con 176 miliardi.Fonte: Wall Street Journal

Per Centeno (BCE) crescono le preoccupazioni in merito alle possibilità di soft landing dell'Eurozona

Mario Centeno, Presidente della Banca centrale portoghese, ha espresso preoccupazioni in merito alle possibilità di soft landing dell’economia dell’Eurozona vista la mancanza di crescita degli ultimi trimestri. Ciò contribuirà comunque a far scendere l’inflazione, anche se la convergenza verso il target del 2% sarà più lenta rispetto a prima. Infine, Centeno ritiene che la BCE debba ridurre il suo bilancio e non vede motivi per accelerare l’APP.

Intelligenza artificiale: per un impatto misurabile sul PIL USA si dovrà attendere il 2027

Di recente Goldman Sachs ha svolto un approfondimento sull’impatto potenziale dell’intelligenza artificiale su economia e mercato del lavoro. L’analisi mostra come l’IA potrà avere un impatto misurabile sul PIL USA a partire dal 2027. Entro il 2034, il settore darà un contributo dello 0,4% alla crescita economica statunitense e dello 0,3% negli altri Paesi industrializzati. Oltre a questo, si potrebbe assistere ad un’automatizzazione del 25% delle attività lavorative nei mercati avanzati e del 10%-20%in quelli emergenti. L’automazione dovrebbe quindi portare a maggiori risparmi sul costo del lavoro, mentre i lavoratori avranno più tempo libero e alcuni saranno indirizzati a nuove mansioni.Nello scenario base delineato da GS, viene messo in luce come l’IA possa far crescere la produttività statunitense di 1,5 punti percentuali l’anno (l’ipotesi si basa su un’adozione diffusa in 10 anni). Per gli altri Paesi avanzati le previsioni sono simili, mentre per quelli emergenti vanno dallo 0,7% all’1,3%. Nel lungo termine, ipotizzando che ci sia capitale sufficiente per sostenere l’aumento della produttività e che i lavoratori non vengano sostituiti in modo definitivo dall’automazione, il contributo dell’IA sul PIL globale potrebbe arrivare al 15%.L’effetto vero potrebbe essere inferiore per problematiche di possibile doppio conteggio, visto che le previsioni includono già l’innovazione tecnologica, ma anche per via del rallentamento della crescita della produttività sottostante. Gli analisti ritengono che le previsioni in merito alla creazione di una “superintelligenza” dell’AI generativa siano prematuri, sia per una questione di limiti degli attuali modelli di AI che per le tempistiche di adozione. Gli esperti evidenziano infatti che storicamente i boom di produttività delle precedenti tecnologie militari (ad esempio il motore elettrico) hanno avuto un ritardo di circa 10 anni rispetto all’innovazione iniziale. La comparsa nei dati macro è poi arrivata con l’adozione da parte di circa metà delle imprese interessate. Per gli Stati Uniti, un’accelerazione dell’adozione su larga scala è vista nella seconda metà del decennio.Fonte: Goldman Sachs

Eurozona: la Commissione Europea taglia le stime di crescita per il 2023

La Commissione Europea ha tagliato le stime di crescita per l’Eurozona per il 2023 dallo 0,8% allo 0,6% per via dell’impatto più forte del previsto dell’aumento dei tassi, dell’inflazione elevata e della debolezza della domanda esterna. La crescita dovrebbe però riprendere forza nel 4° trimestre dell’anno, con un PIL in aumento dello 0,2% su base trimestrale. Nel 2024 il dato è visto all’1,2% e nel 2025 all’1,6%. La ripresa verrà supportata dai consumi, da un mercato del lavoro più solido, da una diminuzione dell’inflazione e da una crescita salariale sostenuta. L’indice dei prezzi al consumo è visto al 3,2% nel 2024 e al 2,2% nel 2025. I deficit aggregati sono attesi al 2,8% nel 2024 e al 2,7% nel 2025, in calo grazie alla riduzione dei sussidi energetici e alla loro successiva eliminazione. Un avviso è stato lanciato a Francia, Italia, Slovacchia, Malta e Belgio, che dovrebbero avere deficit superiori al 4% del PIL in entrambi gli anni. Per questi Paesi potrebbero scattare provvedimenti disciplinari.

Cina: salgono le probabilità di nuovi stimoli economici

A ottobre, in Cina le vendite al dettaglio sono cresciute del 7,6% su base annuale, oltre il 7% atteso da Reuters e il precedente 5,5% (attenzione: si trattava di un mese positivo per i consumi, ossia quello della Golden Week che ha comunque deluso undefined/1275). Al contempo, la produzione industriale è riuscita ad archiviare un +4,6% a/a, anche in questo caso sopra le stime al 4,4% e al 4,5% di settembre. Anche se l’obiettivo della crescita al 5% appare raggiungibile, diversi economisti si aspettano che Pechino vari nuove misure di stimolo nel 2024 al fine di stabilizzare il mercato immobiliare e migliorare il sentiment delle famiglie.

USA: con la ripresa del pagamento dei prestiti agli studenti è atteso un forte aumento delle morosità

Un’analisi condotta da TransUnion e Boston Consulting Group evidenzia come la ripresa dei prestiti studenteschi in USA potrebbe innescare un incremento delle morosità su tutti i tipi di credito delle famiglie. 1,4 milioni di persone potrebbero diventare gravi more (90 o più giorni) su almeno un prodotto creditizio entro i prossimi 12 mesi. La situazione è peggiorata dalle pressioni relative all’aumento dei tassi e dal fatto che diversi debitori hanno contratto altri debiti nel periodo di stop ai pagamenti. I prestiti studenteschi sono il tipo di debito che ha le maggiori probabilità di diventare insolvente, anche se le previsioni indicano che nel prossimo anno almeno 600mila utenti di carte di credito diventeranno gravemente morosi su almeno una carta. Il report sostiene che gli istituti di credito con grandi masse di debiti studenteschi in portafoglio dovranno agire con urgenza e adeguare le previsioni di perdita e le strategie di sottoscrizione.La sospensione dei prestiti agli studenti porta con sé un altro elemento: per i prestatori è più difficile capire il rischio di credito, visto che il Dipartimento dell’Istruzione ha vietato che le morosità su questo tipo di debito vengano segnalate alle agenzie di credito prima di settembre 2024. Nel corso della pausa, solo 1 debitore su 4 ha effettuato almeno un pagamento, mentre meno di 1 su 10 lo ha fatto in modo continuativo. Lo studio evidenzia anche che il 55% di chi non ha pagato ha detto di non avere i fondi necessari, mentre il 23% ha affermato di non poterlo fare nemmeno ora che è diventato obbligatorio. La restante parte ha detto che per restare in regola dovrà cercare un secondo lavoro o tagliare le spese.Fonte: Bloomberg

USA: un segnale preoccupante per una possibile recessione

Come abbiamo detto in precedenti post, la regola di Sahm non ha ancora superato la soglia dello 0,5% che viene identificata come un segnale di recessione. Tuttavia, se al posto del classico tasso di disoccupazione si usa un’altra misura che potrebbe riflettere meglio questo valore. Si tratta della misura U-6, calcolata come: [(totale disoccupati + individui marginalmente attaccati alla forza lavoro + persone in part-time per ragioni economiche) / (forza lavoro + individui marginalmente attaccati alla forza lavoro)]/100. Se si usa questo indicatore, lo 0,5% è stato raggiunto.Fonte: Refinitiv

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo ?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

ISCRIVITI SUBITO