Le trimestrali della settimana: NVIDIA, NIO, Walmart e Target

23 novembre 2024

La stagione delle trimestrali in USA è sostanzialmente conclusa e sono ormai poche le società che devono ancora pubblicare i risultati del 3° trimestre del 2024.

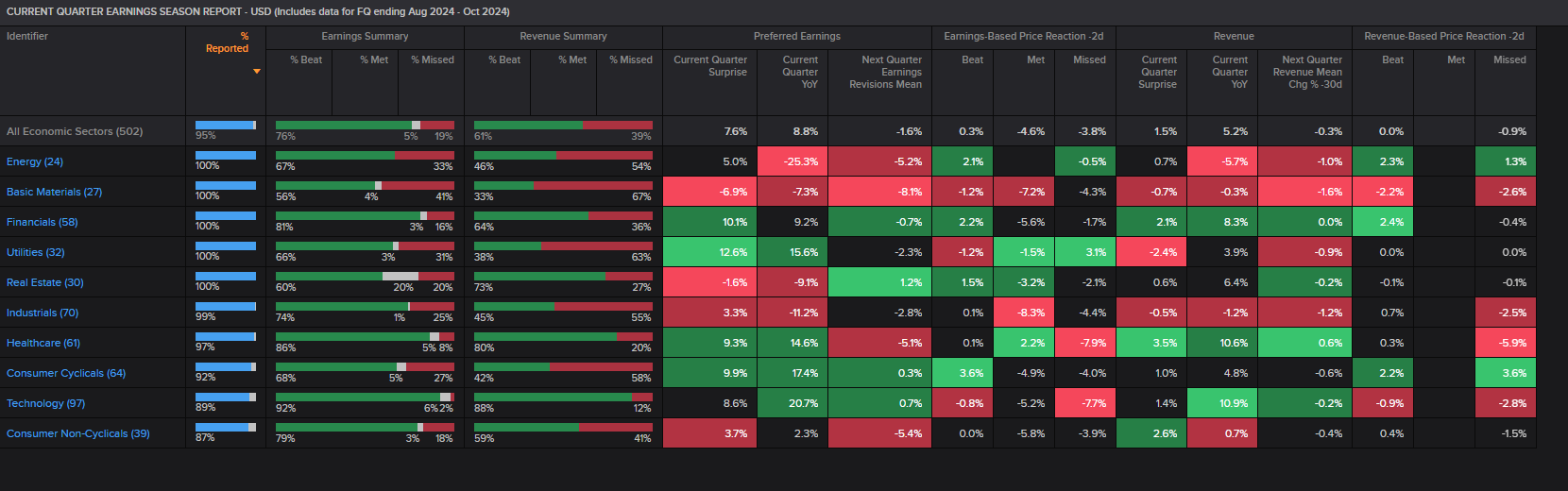

Delle 478 aziende che hanno riportato i conti, il 76% ha superato il consensus Refinitiv sugli utili e il 61% lo ha fatto sui ricavi.

Ecco le trimestrali della settimana per le società che osserviamo più da vicino:

Trimestrale Walmart

🔹Ricavi: 169,588 miliardi di dollari, stime a 167,718 miliardi (dati Refinitiv)

🔹EPS: 0,58 dollari, attese a 0,53 dollari (dati Refinitiv)

🔹EBITDA: 9,968 miliardi di dollari contro previsioni a 9,764 miliardi (dati Refinitiv)

🔹Le vendite comparabili negli Stati Uniti sono cresciute del 5,3%, gli analisti si aspettavano un incremento del 3,61%

🔹I livelli di inventario sono scesi dell’1%, a 63,3 miliardi di dollari

🔹Il tasso di profitto lordo è migliorato di 21 punti base, al 24,2%

🔹Il gruppo ha migliorato la guidance per l’intero 2025 fiscale. In particolare, si aspetta vendite in crescita tra il 4,8% e il 5,1% (dalle precedenti stime al 3,75%-4,75%) ed EPS tra 2,42 e 2,47 dollari (da 2,35-2,43 dollari)

Trimestrale Target

🔹Ricavi: 25,228 miliardi di dollari, consensus a 25,895 miliardi (dati Refinitiv)

🔹EPS: 1,85 dollari contro attese a 2,3 dollari (dati Refinitiv)

🔹EBITDA: 1,95 miliardi di dollari, stime a 2,177 miliardi (dati Refinitiv)

🔹Le vendite comparabili sono cresciute dello 0,3%, mentre il traffico è incrementato del 2,4% a/a

🔹Il margine lordo si è attestato al 27,2%, 1 punto in più su base annuale

🔹Per il 4° trimestre il gruppo si aspetta una crescita piatta delle vendite comparabili, con EPS adjusted tra 1,5 e 2,45 dollari. L’azienda si aspetta quindi vendite in stallo per il trimestre delle festività, con i consumatori che si muovono verso alternative meno costose

🔹Per l’intero 2024, Target si aspetta EPS adjusted tra 8,3 e 8,9 dollari

Trimestrale NIO

🔹Ricavi: 19,067 miliardi di yuan, attese a 19,193 miliardi (dati Refinitiv)

🔹EPS: -2,92 yuan, stime a -2,16 yuan (dati Refinitiv)

🔹EBIT: -4,591 miliardi di yuan contro previsioni a -4,832 miliardi (dati Refinitiv)

🔹Le consegne di veicoli del trimestre sono state 61.023, l’11,6% in più su base annuale

🔹Il margine sui veicoli è passato dall’11% al 13,1% in un anno. Nello stesso periodo il margine lordo è cresciuto dall’8% al 10,7%

🔹Le spese di ricerca e sviluppo sono cresciute del 9,2% a/a, a 3,318 miliardi di yuan. I costi generali e amministrativi sono invece incrementati del 13,8%, a 4,108 miliardi di yuan

🔹Per il 4° trimestre 2024, le consegne di auto dovrebbero attestarsi tra le 72mila e le 75mila unità (+43,9%-49,9% su base annuale). I ricavi sono visti tra 19,676 e 20,383 miliardi di dollari (+15%-19,2% a/a)

Trimestrale NVIDIA

🔹Ricavi: 35,082 miliardi di dollari, stime a 33,162 miliardi (dati Refinitiv)

🔹EPS: 0,81 dollari contro attese a 0,75 dollari (dati Refinitiv)

🔹EBITDA: 23,754 miliardi di dollari, previsioni 22,097 miliardi (dati Refinitiv)

🔹Il margine lordo è salito di 0,6 punti su base annuale, al 74,6%

🔹Le spese operative sono cresciute del 44%, a 4,287 miliardi di dollari

🔹Per il 4° trimestre del 2025 fiscale, l’azienda si aspetta ricavi a 37,5 miliardi di dollari (+/- 2%), un margine lordo al 73%, spese operative a 4,8 miliardi di dollari. Le previsioni sul fatturato implica la crescita più lenta degli ultimi 7 trimestri

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo ?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

ISCRIVITI SUBITO