S&P 500 in fase laterale ai massimi: rischi reali o eccesso di paura?

Da 18 sedute, l’S&P 500 non è riuscito a mettere a segno una performance superiore o inferiore all’1% (sulla base delle chiusure). Di fatto, le quotazioni del principale indice di Borsa statunitense hanno cominciato un’ampia fase di lateralità. Questa situazione può essere pericolosa?

Considerando l’area di massimi storici, viene subito in mente una possibile fase di distribuzione che potrebbe dare il via ad un ribasso delle quotazioni. In effetti i rischi sono molteplici: la stagione delle trimestrali appena cominciata, la questione Powell, la politica monetaria della Fed e la guerra commerciale sono solo alcuni dei pericoli che potrebbero innescare una serie di vendite.

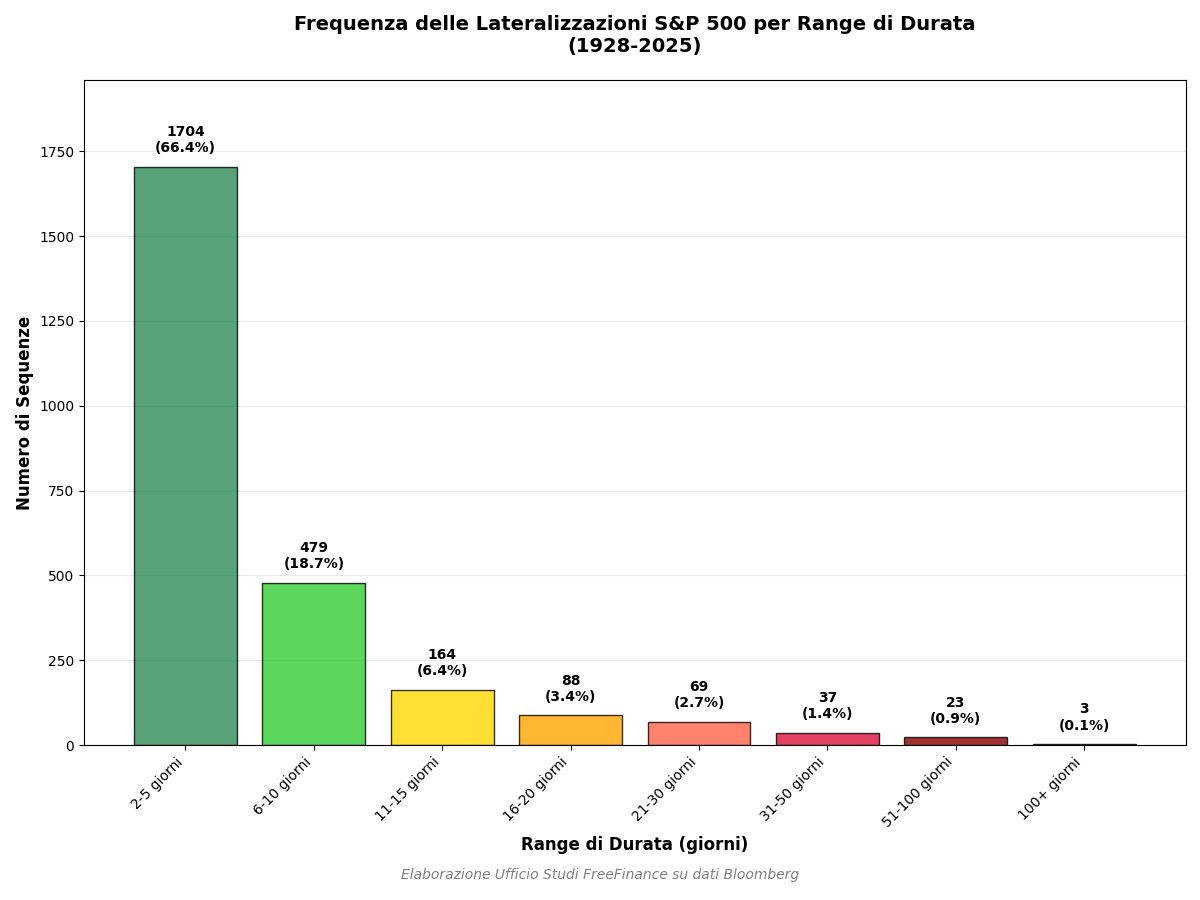

Per capire cosa potrebbe succedere, utilizzando i dati Bloomberg abbiamo analizzato tutte le fasi in cui l’S&P 500 ha realizzato performance contenute (nel range +/-1%) dal 1928 ad oggi.

Osservando il grafico, si nota subito come la stragrande maggioranza delle fasi laterali sia di breve durata. Quella attuale può già essere inserita nel 3,4% dei casi.

Cosa succede con massimi e minimi a 52 settimane

Abbiamo quindi guardato più da vicino le fasi laterali in cui è stato creato un massimo o minimo a 52 settimane. Di base, in contesti nella quale ciò avviene in area di top a 1 anno, la performance media a 14 giorni è del -0,85%, mentre quella a 30 giorni è del -0,14%.

I casi positivi a 30 giorni sono solo il 45% circa.

Al contrario, le volte in cui è stato generato un minimo a 1 anno, la variazione media a 14 giorni è stata del 2,45%, mentre quella a 30 giorni del 4,20%. I casi positivi sono oltre il 75% a 1 mese.

Le variazioni sono state calcolate partendo dall’ultimo giorno della lateralizzazione.

Cosa succede in area di top storici

Il focus è passato quindi a casi analoghi a quello attuale: cosa succede quando le fasi laterali sono costruite in area di top storici?

Tipo | Conteggio | 15g | 30g | 60g | Drawdown | % Positivi 30g |

Nuovi Massimi Storici | 106 | -0,42% | 0,83% | 1,76% | -3,83% | 61,30% |

Area Massimo Storico | 43 | 0,49% | 0,72% | 1,93% | -3,57% | 62,80% |

Vicino Massimo Storico | 24 | 0,30% | 1,42% | 2,08% | -3,87% | 70,80% |

La tabella mostra che in realtà le performance tendono ad essere positive.

Per completezza: per nuovi massimi storici si intendono i record in fase di lateralizzazione, area massimo storico sono le lateralizzazioni tra il 2% e il 5% dal record, mentre per “vicino al massimo storico” si intende entro il 2% dal record.

Conclusioni

L’allarmismo intorno agli attuali livelli potrebbe quindi essere eccessivo, almeno secondo i dati. La cautela deve però restare alta, specie se si considerano le grandi incertezze che gravitano intorno all’attuale situazione.

Negli ultimi 10 anni abbiamo avuto 10 casi di lateralizzazioni in massimi storici, con alcuni che hanno mostrato variazioni particolarmente negative:

- 24/01/2020: -16.66% a 30g, -32.11% drawdown (71 giorni)

- 09/10/2018: -8.28% a 30g, -18.37% drawdown (74 giorni)

- 12/02/2025: -5.93% a 30g, -17.67% drawdown

Condividi su

Informazioni sull'autore

Ti è piaciuto l'articolo?

Non perderti neanche un contenuto, iscriviti subito alla newsletter gratuita di FreeFinance!

Iscriviti alla newsletter